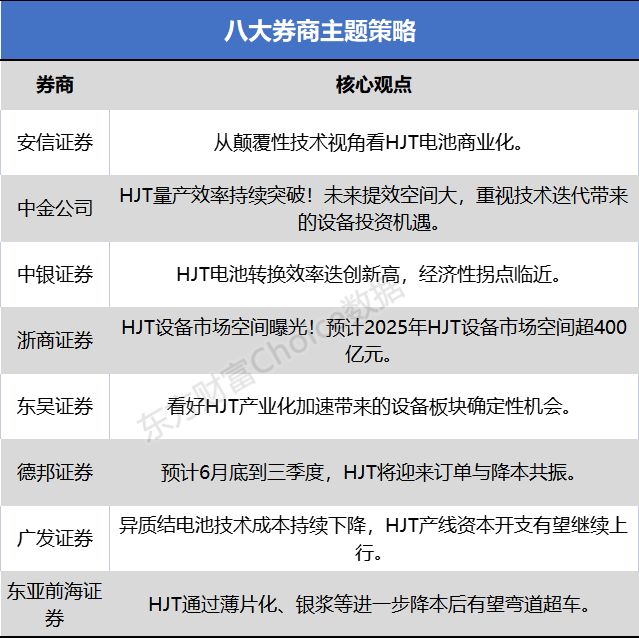

每日主题策略讨论,东方财富网汇总八大券商观点,揭示行业现状,观察市场走势,提前给你把脉a股。

HJT电池技术拥有未来在众多电池芯片技术中脱颖而出的杀手锏性能:①与其他电池技术路线相比,具有更高的光电转换效率,降低均化功率成本,使HJT组件在未来光伏发电系统中更易被接受,②作为平台级技术,与下一代钙钛矿电池技术融合形成的叠层电池更加平滑,突破了晶体硅太阳能电池的范畴降低成本:①HJT电池更支持晶圆薄化的发展趋势,未来有望大幅降低电池最大成本——晶圆的成本,直击电池行业痛点,②银包铜技术的产业化和设备成本的降低,也可以在一定程度上降低每瓦HJT电池的生产成本HJT电池有望成为未来高性价比的电池技术

在投资建议上,设备环节是整个光伏产业链中很好的投资赛道设备领先于电池产品,行业景气来临,设备先行对于电池片设备,建议关注应对产业变革能力强,综合竞争优势明显的企业:迈威股份:HJT全线设备代表性供应商根据我们对公开招标和中标信息的统计,按照规模计算,2021年以来,公司HJT核心设备市场占有率超过70%,且设备持续迭代,先发优势明显捷佳伟创:PERC时代电池核心设备的领导者多技术路线的布局符合当前行业的发展特点,独家的拓普康PE—poly设备未来有望在细分技术领域获得更高的市场份额金晨股份:利用HJT的颠覆性技术,组件设备切入高价值电池设备的电路,在HJT工业化初期抓住了设备认证的窗口期,微晶工艺进展顺利迪尔激光:全球光伏激光设备的领导者,在PERC电池的激光烧蚀和Se激光掺杂领域占据全球近80%的市场份额海牧星:国内集成激光及自动化解决方案龙头企业,有望率先受益于拓普康激光掺硼技术的大规模应用

CICC: HJT量产效率持续突破!未来效率提升空间非常注重技术迭代带来的设备投资机会。

HJT的量产效率不断突破,未来还有很大的提升空间据金刚玻璃项目启动会介绍,公司单面微晶MBB异质结电池平均量产效率已达25.3%,最高效率达25.6%该公司计划在年内实现25.5%的平均效率目前微晶技术只在N层薄膜上使用迈威股份的单面微晶PECVD已经在金刚玻璃和安徽华盛成功验证,电池平均效率比非晶提高了0.4~0.5%金刚玻璃和安徽华盛单面微晶的HJT模组功率已经超过70Wp层微晶尚未量产,麦威计划在今年年底推出量产计划如果量产成功,电池的平均效率有望超过25.5%隆基实验室的商用尺寸HJT电池效率再次刷新世界纪录,达到26.50%,这也说明HJT效率提升的天花板另外,放眼未来,我们判断HJT叠加IBC工艺形成的HBC电池量产效率有望超过26%,HJT层状钙钛矿电池的效率潜力有望超过30%HJT有很大的效率提升空间,未来有望成为平台技术

HJT对设备的投资很高,重视技术迭代带来的设备投资机会根据我们的计算,HJT的元器件成本仍然高于PERC和Topcon,但HJT可以兼容薄硅片和银包铜,在降低成本方面有很大优势我们认为,到2023年,HJT组件的成本有望低于PERC如果微晶+薄硅片+少银的方案进展顺利,其组件成本还有下降空间我们认为,在2021年行业招标8.1GW的背景下,2022年HJT设备招标规模有望达到20 GWHJT的单位设备投资高目前单台GW设备投资达到3.5 ~ 4亿元,相比PERC的1.3亿元/GW有较大提升其扩产将给相关设备公司带来更大的收入弹性我们预计2022—24年HJT设备总订单空间将达到370亿元

就估值建议而言,HJT装备推荐迈威股份,建议关注捷嘉威创,金晨,高策,京山轻机此外,Topcon路线的PECVD和SE技术也值得关注,核心标的为pe—poly,Dill激光器和TOPCon SE

中银证券:HJT电池转换效率再创新高,经济拐点临近。

HJT电池全尺寸转换效率达26.5%:据隆基绿色能源官方信息,最近几天经哈梅林太阳能研究院测试,隆基M6全尺寸电池光电转换效率达26.50%,创下大尺寸单晶硅光伏电池效率世界新纪录。

后续降成本路径清晰可行:展望后续降成本路径,浆料消耗方面,伴随着SMBB的进一步成熟和钢板印刷的应用,预计年内HJT电池银浆消耗将降至120—130mg/片,银耗方面,预计今年内银铜混合浆料将逐步批量应用,预计银耗将降至100mg/片以下此外,伴随着浆料国产化的推进,低温浆料与高温浆料的价差有望缩小总体来看,我们预计2022年底HJT电池的非硅成本有望降至0.3元/W左右,后期进一步降至0.25元/W

从投资角度来看,HJT电池的转换效率再创新高,产业化快速推进,降成本路径清晰可行预计在性价比拐点到来后,HJT电池将成为下一代的主流技术路线建议优先考虑HJT电池生产设备环节和在低温银浆国产化方面走在前面的企业,同时建议关注在新型电池技术方面有宽口径储备的龙头企业推荐迈威股份,隆基绿色能源,通威股份,捷佳伟创建议关注苏州顾山,东方日升,金晨股份,金刚玻璃,迪科股份

浙商证券:HJT设备市场空间暴露!预计2025年HJT设备市场空间将超过400亿元。

2022年以来,华生,金刚玻璃,印度REC,华润电力,隆基等纷纷宣布扩大GW级HJT产量,行业内潜在招标订单共计18.6GW我们预计2022年HJT在行业内的竞价将达到20—30GW目前通威,华声,金刚已经开始GW级量产

HJT设备市场空间:预计2025年HJT设备市场空间将超过400亿元,五年后CAGR将达到80%假设净利率20%,25倍PE,HJT装备产业市值2000亿元预计领先市场份额将超过50%,达到千亿市值

光伏异质结设备龙头未来五年将持续快速增长:公司是光伏异质结设备龙头,具备先发优势和全线供应能力实现了HJT全线设备供货能力,与通威,华盛,REC,金刚玻璃,艾康,杨明智能,阿特斯等客户的下游合作成功,获得了多个GW级订单

异质结光伏电池设备新星,组件设备龙头将二次腾飞:公司与德国H2GEMINI联合成立金晨双子星,技术实力和股权机制都是行业领先公司将新增PECVD设备产能3.8亿台/年,已成功发行并加码2021年底,HJT使用的PECVD设备已经通过金能生产线验证,平均效率达到24.38%同时,2022年3月,公司首台微晶HJTPECVD设备已通过金能科技验证,目标量产转化效率25%+

光伏设备龙头未来五年仍将高速增长:公司在HJT设备领域处于领先地位,具备全线覆盖能力,RPD设备效率提升优势显著,为国内市场独家目前,公司已与艾康,润扬等客户成功合作,是国内为数不多的能供应PERC/TOPCon/HJT工艺设备的企业其管式异质结PECVD具有投资成本低,占地面积小,启动率高,维护成本低的特点投资建议:光伏异质结设备主要推荐给迈威股份,金晨股份,捷佳威创

东吴证券:我看好HJT工业化加速带来的设备板块确定性机会。

我们认为2022年将是HJT降本增效的一年,维持2022年全行业20—30GW扩产预期不变我们预计HJT电池的单W生产成本将在2022年底与PERC持平,主流厂商将在2023年开始扩大生产规模假设龙意迈占有70%+的市场份额,也就是说,2022年需要近20GW的HJT订单,光伏行业将达到80亿元的HJT订单投资建议:硅片推荐晶盛机电,高策股份,电池设备推荐作为分享,设备推荐Otway热点时段推荐金博股份

德邦证券:预计6月底至第三季度,HJT将迎来订单和降成本的共振。

预计从6月底到第三季度,HJT将迎来订单和成本下降的共振,在几项发电新技术开发期间,利润率变化较大建议关注等HJT受益股,同时关注钢板印刷,电镀铜,镀银铜,激光转移印刷等金属化降成本技术

广发证券:异质结电池技术成本持续下降,HJT生产线资本支出有望持续上升。

异质结电池技术的成本继续下降,HJT生产线的资本支出预计将继续上升2022年,已披露的异质结扩产计划包括华盛新能源和信实工业有限公司,异质结可以通过微晶化来提高效率,使银浆国产化,减少银浆的消耗,同时可以通过减薄硅片厚度来降低成本,通过规模效益推动整个HJT产业走向成熟我们认为全年有望看到20—30GW的异质结规模扩张

前海证券:通过减薄和银浆进一步降低成本后,HJT有望弯道超车。

5月新安装6.8GW光伏,金刚玻璃新增HJT投资5月份,光伏装机容量增长6.8千兆瓦,同比增长141.3%1—5月,光伏累计新增装机23.7GW,同比增长139.3%根据CPIA的预测,从2022年到2025年,中国每年的光伏装机容量将达到83—99GW在产能建设的带动下,设备需求将持续旺盛日前,金刚玻璃宣布拟投资41.9亿元扩大4.8GW HJT电池及组件产能今年以来,包括隆基在内的多家公司披露了新的HJT项目伴随着降成本的不断推进,产业化进程有望加快我们认为目前光伏设备行业的景气度还在延续,拓普康由于现阶段的成本优势,有望率先突破通过减薄和银浆进一步降低成本后,HJT有望在弯道超车

投资建议方面,光伏设备相关标的有捷佳伟创,迈威,海牧星,迪尔激光,奥特威等半导体相关标准包括北方华创,梅生上海滩,中威公司,拓晶科技,华海清科,鑫源微,叶晚企业等机械相关标的包括三一重工,徐工机械,恒力液压等

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。