23日,爱尔眼科(300015.SZ)披露了《关于对公司重组问询函的回复》和《发行股份及支付现金购买资产并募集配套资金报告书(草案)(修订稿)》。爱尔眼科回复了深交所的20个问题。

23日,爱尔眼科股价大跌。截至23日收盘,爱尔眼科报40.00元,跌幅5.62%,成交额17.21亿元,换手率1.69%。

深交所指出,报告书显示,根据备考合并资产负债表,本次交易完成后,上市公司最近一期商誉余额为39.66亿元,占上市公司交易前最近一期期末总资产和净资产比例分别为28.54%、47.55%。

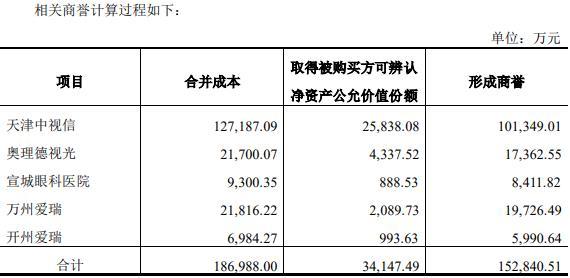

爱尔眼科在回复中称,根据本次交易完成后上市公司的备考财务报表,截至2019年9月 30日,上市公司的商誉金额为39.66亿元。其中,本次交易新增的商誉为15.28亿元。

爱尔眼科拟以发行股份及支付现金的方式收购天津中视信100%股权、奥理德视光100%股权、宣城眼科医院80%股权、万州爱瑞90%股权以及开州爱瑞90%股权,构成非同一控制下的企业合并。

爱尔眼科聘请湖北众联资产评估有限公司,为公司以财务报告为目的涉及的天津中视信下属 医院、奥理德视光、宣城眼科医院、万州爱瑞、开州爱瑞可辨认净资产在2019年9月30日的公允价值进行评估,并出具众联评报字[2020]第1011号资产评估报告。公司根据该评 估报告确认取得被购买方可辨认净资产公允价值份额。

爱尔眼科称,截至2019年9月30日,爱尔眼科商誉账面价值26.07亿元,商誉减值准备1.70亿元,商誉减值准备的综合计提比例为6.50%。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。