金融衍生品研究所 文: 王智奇

隐含波动率持续下滑的情形是否还会继续?何时会迎来拐点?这些问题是股票与股指期权市场参与者普遍关注的核心所在。本文选取了50ETF期权上市以来历次隐含波动率持续下滑的情形,分析了低波动是如何结束的、结束后标的资产走势以及隐含波动率会如何演绎。

1、持续下滑天数已接近历史记录

本轮隐含波动率已经持续下滑45个交易日,为历史第二长记录。我们以隐含波动率20日均线来判断趋势,若20日均线一直向下走(20day-MaT+1lt;;;=20day-MaT),则认为是下滑趋势,一旦20日均线拐头(20day-MaT+1gt;;;20day-MaT)则认为下滑趋势结束。

隐含波动率是衡量情绪的指标,历史看,往往在震荡区间收敛的走势里,隐含波动率会出现下滑,伴随投资者情绪越发低迷,然后情绪总会有反转的时候,而且越发低迷,越小的边际力量就可以改变格局。因此,从周期上看,隐含波动率的下滑与上升存在一定周期性,低迷了一段时间后总会出现反转。

2、历史上的情形

类似人类的情绪,高峰低谷、起起伏伏的波动有一定规律,我们也尝试探寻市场隐含波动率的下滑与拐点规律。我们统计了历史上周期前五长的隐含波动率持续下滑的情形,发现从标的走势上看,存在以下规律:

(1)低波动率的终结往往是一根大阳线或大阴线(绝对值一般要在4%以上),5次情形中仅有1次绝对值小于4%;

(2)到底是大阳线还是大阴线。该方向有3次是与之前的20天均线方向一致的,2次是在20天均线走平;

(3)出现大阳或大阴后,再往后的1-2个月走势,4次是和该阳线或大阴线相反的,1次是转为震荡。

2016年6月13日的大跌,结束了之前隐含波动率54个交易日持续下滑情形,当时是端午假期后首个交易日,入摩预期落空,市场跌到窄幅震荡区间下沿,此后震荡上涨,并迎来2017年上证50的小牛市。

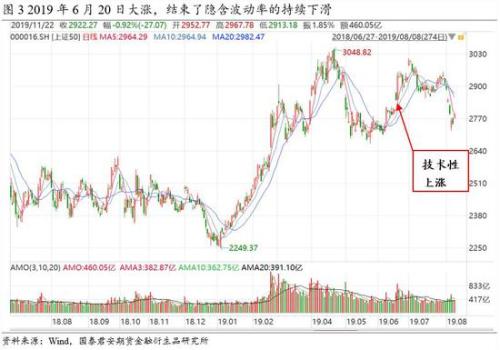

2019年6月20日,市场在没有明显利好下大涨,结束了之前隐含波动率34个交易日持续下滑情形,形态上看属于技术性反抽、测试前高,而之后市场逐步回落。

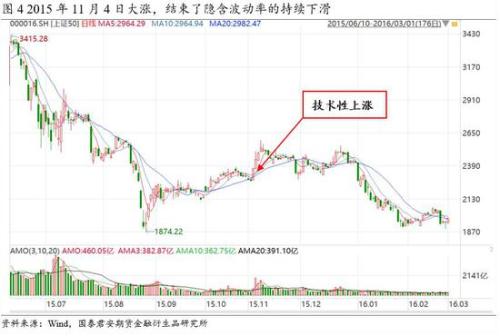

2015年11月4日,市场也是在没有明显利好下大涨,结束了之前隐含波动率29个交易日持续下滑情形,短暂上涨3日后转弱,并在一个月后大跌。

2018年10月8日,国庆后第一个交易日,受到外围市场大跌影响,股指大跌,结束了之前隐含波动率28个交易日持续下滑情形,之后震荡走弱,这也是5次里仅有的1次,市场在大阴线(或大阳线)出现后,延续该方向的。

2019年1月2日,2019的第一个交易日,弱势趋势下的最后一跌,结束了之前隐含波动率28个交易日持续下滑情形,之后市场走出了反转连涨走势。

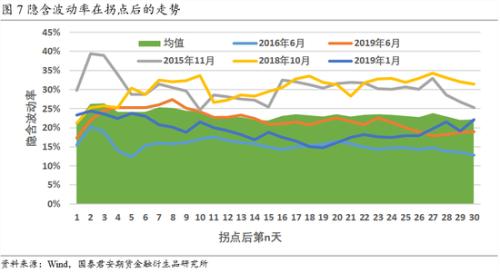

3、隐含波动率演绎

从隐含波动率维度看,拐点后,极少出现直接反转、进入波动率上升趋势的情形,大概率是冲高3-5个交易日,然后波动率略微下滑、进入一个横盘区间。因此,波动率操作维度看,应该是先以事件性思维尝试做多波动率,事件发生后,切换回卖期权模式较好,直接波动率反转、持续上升的概率较低。当然,届时的卖期权不会像隐含波动率持续下滑时那么好做,大概率波动率是在一个区间的。

4、展望当下市场

根据前文总结经验,结合当前市场,我们预估从时间轴顺序看接下来大概率发生三件事:

(1)波动率持续下滑不可持续,将在1-2周内出现一根2%-4%的大阳线或大阴线来结束波动率持续下滑格局,阴线概率略高一些;

(2)大阳线或大阴线出现后,隐含波动率预计冲高4%-8%左右,之后波动率又将回落、进入一个比现在略高的平台;

(3)大阳线或大阴线出现后,极有可能是市场短期的顶部或底部,阳线的高点或阴线的低点成为阻力位或支撑位的重要参考点。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。