海航一直没有停下资本运作的脚步,大量抛售地产项目、撤销海航资本后,在航空、物流领域动作不断。

12月12日晚,海航控股(SH:600221)连发公告披露三宗资产收购方案,以加强对天津航空、新华航空等子公司控制权,但因涉及关联交易,上交所随即下发《问询函》,要求海航控股补充披露相关问题。

同时,有消息称,海航集团旗下海航物流集团有限公司副总裁郑宏带队,在北京集中推介了10个优质资产,包括写字楼、酒店等领域。从这些“待售”标的来看,仍以地产项目为主。两宗交易背后,海航似乎正在贯彻海航集团董事长陈峰主导的“聚焦航空主业”战略。

业内人士向蓝鲸产经记者表示,海航大规模抛售资产意图回归主业,但航空业已经不是当年海航大举扩张时的状态,随着几大航司改革大幕的开启,海航能否在波诡云谲的航空市场求得一席之地,并不乐观。

抛售资产只为回归主业?

从海航近期抛售的资产来看,金融、地产是其出售的重点。据蓝鲸产经记者不完全统计,2018年以来,海航地产在国内以19亿元的价格将主要运营海口市望海国际商业广场的海南高和等项目出售给融创、与富力合作开发海航首府项目。国外项目中,海航出售悉尼写字楼、纽约曼哈顿第六大道写字楼、作价10亿元将海航广州白云项目卖给万科等。

11月20日,海航集团旗下海航地产集团宣布更名为海南临空产业集团(以下简称“海航临空”),更名后,海航临空归属于海航物流板块,其地产板块业务就此消失。

而就海航金融而言,在其多次涉及“爆雷”项目后,有消息称,海航集团已下发通知将海航资本撤销,并相继出售其持有的华龙证券、永安保险、渤海征信等金融资产。

有数据显示,仅2018年至今,海航集团已经宣布出售了折合人民币1100亿元左右的资产。

在大量抛售资产后,海航似乎度过了最危险的时刻,该集团高层也在多个场合提出“两主两副”的最新架构,两主为海航航旅和海航物流,两辅则是海航租赁和海航科技。但从目前来看,海航物流相关资产已经开始被抛售,“两主”架构正在走向名存实亡,最终海航集团或许只能留下航空主业。

有不愿具名的业内人士对蓝鲸产经记者表示,海航回归主业背后的原因比较复杂,多重因素共同作用下,海航必须卖掉其他资产,回归成为“小而美”的航空公司。

航司到底能为海航赚多少钱?

从海航集团旗下主要承载航空主业的上市公司海航控股业绩来看,航空主业的营收与盈利难言乐观。

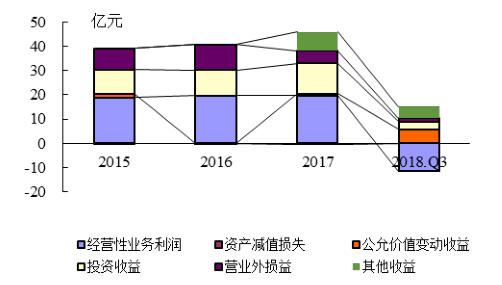

蓝鲸产经记者查阅海航控股2018年三季报发现,前三季度,该公司实现归属于上市公司股东的净利润为7.29亿元,比上年同期减少73.57%;归属于上市公司股东的扣除非经常性损益的净利润为1.98亿元,比上年同期减少92%。

业绩下滑的同时,海航控股还背负着巨额债款。数据显示,截至2018Q3,海航控股总负债1144.08亿元,资产负债率为60.88%。

海航控股2015-2018Q3利润总额分析 资料来源:中诚信证评

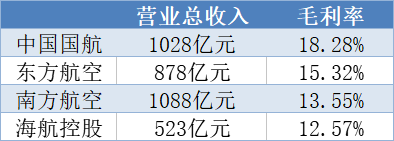

与中国国航(SH:601111,以下简称“国航”)、南方航空(SH:600029,以下简称“南航”)、东方航空(SH:600115,以下简称“东航”)相比,海航控股的毛利率也处于下滑状态,且不及三大航。

2018Q3国内主要航司盈利指标比较

财务数据表现不佳,也让海航在航空主业上绞尽脑汁。近日,海航控股公告称申请贷款75亿元,用于航空主业的航油、航材、维修、起降费等经营性支出。为了大量补充资金,海航控股还拟将所持有的乌鲁木齐航空(以下简称“乌航”)40%股权转让给乌鲁木齐市政府或其指定的下属子公司,转让完成后,海航控股将失去乌航的控制权。

对于海航“缺钱”状态下回归主业,业内评价不一。一位海航前员工对蓝鲸产经记者表示,海航在大举购买海外资产之初就是为了完善其盈利方式,地方航司发展的局限性阻碍了其拿到更好的航线资源,也就限制了其打造国际化集团的步伐。

民航资深评论员綦琦则对蓝鲸产经记者坦言,海航集团过于加杠杆多元化,快速扩张面临高风险,但海航股份或者海南航空的服务质量优质,其高质量和高效率管理也是在国内航司中名列前茅。从航空业态来看,航空公司自身造血能力很强,只要海航集团持续回归主业,不从海航股份抽血,在安全保障不放松,保持服务质量高水平,回归主业后的海航集团还是极有竞争力的。

但也有业内人士表示,海航一直以来瞄准的是三大航的空位市场,在航线优势不明显、支线市场受阻的情况下,主打差异化策略。但近期三大航改革动作不小,对资金流并不占优势的海航来说施压不小。

国航、南航改革,海航主业市场承压

海航在航空领域一直以来都是在走“差异化”策略,即国内与各地政府合资组建航空公司,国外航线上则选择国内一线城市飞往欧美的二线城市,以及国内的二线城市飞往欧美一线城市的市场竞争策略,借此弥补国航、南航、东航的航线空白市场。

但近期以来,航空市场改革举动不小。东航首先推出了“A+H”百亿级定增,拟非公开发行不超过16.16亿股A股,募资不超过118亿元。其中,均瑶集团或其指定子公司拟认购73亿元,吉祥航空(SH:603885)拟认购25亿元,结构调整基金拟认购20亿元。

此后,东航发布公告称,其控股股东中国东方航空集团有限公司的全资子公司东方航空产业投资有限公司(简称“东航产投”)拟出资不超过31.54亿元认购吉祥航空非公开发行的股票不超过1.69亿股。吉祥航空则发布公告称,公司控股股东均瑶集团与其一致行动人拟转让上市公司7%的股份给东航产投,就此,东航与吉祥航空实现交叉持股。

民航业内人士林智杰向蓝鲸产经记者表示,东航和上海航空占据上海40%的市场份额,东航和吉祥航空深度合作将控制上海市场近半份额,联手增强市场控制力。现在两家已经开始在官网互售机票,预计未来在运营层面将有更多协同,同时也将给其他航司等带来更大的压力。

在东航大规模混改进行的同时,春秋航空(SH:601021)亦发布公告表示,以自有资金8.46亿元(每股价格为人民币6.02元)认购南方航空非公开发行A股股票,占后者发行完成后A股股本比例为1.63%。紧接着,南航集团也宣布拟进行股权多元化改革。

有业内人士认为,春秋航空将在南航集团此次股权改革中扮演重要角色。

从目前形势来看,东航、南航均选择与廉价航司合作进行改革,双方互补性优势明显。海航控股旗下也拥有祥鹏航空等廉价航司,但其体量与盈利能力并不突出,且其债务一路飙升,一度逼近60亿元,且净利正不断下滑。除祥鹏航空外,海航控股还投资控股新华航空、长安航空、山西航空等航司,但从财报来看,均有不同程度的净利下滑。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。