如今东阿阿胶面临一个最重要的谜团:阿胶提价会削弱东阿阿胶的竞争力从而降低其销量吗?这个问题很重要,关系到未来东阿阿胶的盈利和股价走向。

风云君在文章《一万小时背后的智慧:优质公司的买入标准 | 价值投资系列》提出对巴菲特“护城河”概念的理解:

(1)产品或服务具有提价能力,适当提价不降低其销量;

(2)不需要过多的投入维持竞争优势,最好不需要资本支出,利润全是现金;

(3)管理层要正直诚信,尽量分红。

风云君在文章《价值投资三部曲之:如何辨别好公司?》(下载市值风云APP查看)中,从护城河概念第二条“利润含金量”的角度去分析。

这边文章聚焦在护城河概念的第一条,重点分析东阿阿胶,用茅台作对比,试图解答东阿阿胶护城河的问题。

一、东阿阿胶是如何打造起护城河?

1、文化营销建立品牌形象

每个国家和民族都有自己瑰丽的文化和传统偏好,深耕文化就能诞生大品牌。

东阿阿胶有两个国家级保密工艺,一个是阿胶(福字阿胶),一个是复方配方(复方阿胶浆),都是国家级非物质文化遗产。

发扬好的文化遗产同样需要优秀的管理:成功案例为东阿阿胶,反面教材为广誉远。

2002-2005年,东阿阿胶几乎陷入了停滞不前的困境,面临原料驴皮短缺、产品被边缘化等严峻问题,为盈利增长又涉入了多元化发展的业务,但是效果并不明显。

自2006年秦玉峰接任总裁以来,砍掉了啤酒、医疗器械、印刷 、医药商业等多元化的业务,将战略聚焦于阿胶行业,对产品提价并进行品牌营销。

秦玉峰执政东阿阿胶这段时间,一直进行文化营销:三千年的阿胶文化、六百年的桃花姬文化、四百年的复方阿胶浆文化,逐渐在客户的心目中树立了阿胶滋补养颜的高端形象,加强了东阿阿胶的品牌影响力:阿胶品牌价值从2006年28亿增长至目前371亿(官网)。

秦玉峰通过聚焦主业、产品定位以及文化营销,带领东阿阿胶走出了阿胶行业混沌的价格乱战期,阿胶从边缘品类上升到主流品类。

东阿阿胶确定了行业的龙头地位,行业也从2006年以前50多家进入门槛低的完全竞争市场到目前双寡头的格局。

2、解决上游驴皮产业链问题

最制约东阿阿胶产能扩张的是原材料,阿胶的原材料主要是驴皮。

从营业成本构成来看,直接原材料及能源占成本90%以上(茅台的数据大约是60%),说明东阿阿胶的成本高度依赖于原材料驴皮。

农业机械化后,毛驴不再作为役用工具。相比牛猪羊等肉畜,毛驴养殖周期长(3~4年),出栏率低20%,综合收益低,农户和专业养殖场的养殖意愿逐渐冷淡。

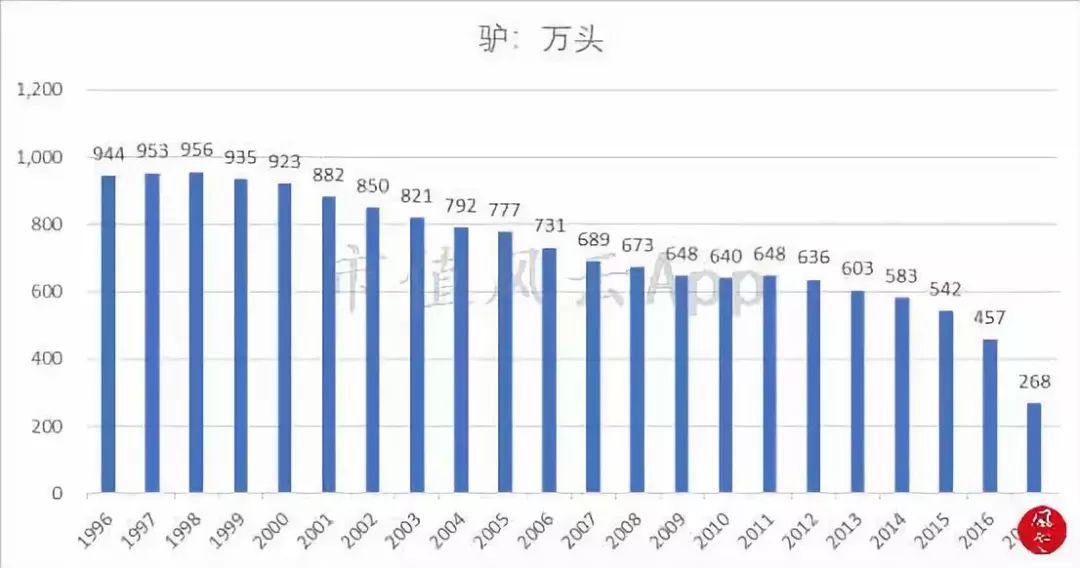

因此毛驴的数量急剧减少,我国毛驴存栏量从1996年944万头,下降到2017年268万头,这导致驴皮的收购价格急剧上涨。

东阿阿胶屡次公告提价的原因,也是原材料驴皮的上涨。

(来源:公司公告)

这一困境迫使东阿阿胶除了海外收购外(2015年海外驴皮占比30%以上),还必须自建繁育和养殖基地。

甚至要营销并打造驴的生态圈,实施“毛驴活体循环开发”:开发驴肉、驴奶、驴血等价值,而不只是一次性杀驴取皮,将驴整体价值得到提升。

传统模式下,养驴年收益为1600-1800元,东阿阿胶新模式下整个收益提高5-6倍,从而提高农户养驴的积极性。

东阿阿胶采用的是“毛驴管理+金融服务+驴交所+深加工”创新模式,和农户合作,主要提供资金、管理标准与采购,从而促使上游毛驴产业链的良性循环,解决上游原材料供应的问题。

所以,风云君认为营销是东阿阿胶的强项:东阿阿胶除了加强阿胶的文化和品牌营销外,还需要普及和加强驴肉的滋补功效营销。如果有一天,东阿阿胶开驴肉火锅店都不奇怪!

然而,风云君还是太年轻……

东阿阿胶早就沿循这个商业逻辑做了尝试,2016年后不但开发了“黑驴王子”的风干肉、驴奶粉,而且居然还开了驴肉火锅!

3、终端渠道控制

东阿阿胶下游终端渠道很广:OTC终端、商超、医院、第三方线上零售商、网上商场等,其中OTC药房为主要的销售渠道。

拥有8万家目标终端的营销网络,占全国零售药店的四分之一左右。

文化品牌营销是东阿阿胶的强项,2017年东阿阿胶成立工业旅游景区,全方位感官植入体验和观念,把顾客变为游客,游客变为顾客。

二、护城河的分析

有护城河的公司一般都有产品的定价权,即可以通过产品提价传递上游成本或者公司经营压力到下游客户。

1、提价与毛利率

2006年-2018年东阿阿胶进行了17次提价,12年间出厂价涨了近20倍。

东阿阿胶的提价策略究竟是成本驱动还是利润驱动?换句话来说,东阿阿胶产品提价究竟是如管理者所说的成本提高了,还是利润增长的硬性要求?

上市以来,东阿阿胶的提价主要还是成本驱动,阿胶业务毛利率基本保持70%左右的稳定水平:

(1)2006年东阿阿胶价格从196元/公斤上涨到2009年393元/公斤期间,涨幅达100%,毛利率不涨反跌,说明成本上涨了不止一倍;

(2)经过2009年、2010年和2011年分别大幅提价23%、51%和61%,毛利率从2008年的最低点64.63%,一路上升到2012年的71.04%;

(3)2013年虽然提价32%,但毛利率下滑严重(71.04%下降到66.20%),2014年再次大幅提高产品价格82%,毛利率再次提高到71.06%;

(4)2014年后毛利率保持稳定提高的趋势。

假设东阿阿胶销售的全是阿胶块,原材料及能源成本构成中最大的为驴皮,就可以算出驴皮近似价格。

从倒算出来的数据来看,驴皮价格上涨迅速:从2011年159元/公斤上涨到2017年797元/公斤。

2、提价和收入、销量

根据收入=价格*销量的公式,我们可以根据提价是否影响收入、销量、毛利率的变化大概分为以下六类:

(1)提价不降低其销量,收入增长,毛利率提高或稳定;

(2)提价降低其销量,但提价幅度大于销量下降幅度,收入仍增长,毛利率提高或稳定;

(3)提价降低其销量,但提价幅度小于销量下降幅度,收入下降,毛利率提高或稳定;

(4)提价降低其销量,但提价幅度大于销量下降幅度,收入仍增长,毛利率开始下降;

(5)提价降低其销量,但提价幅度小于销量下降幅度,收入下降,毛利率开始下降;

(6)不能再提价,收入、销量、毛利率全面下滑。

其中对应不同的阶段:

(1)茅台的状态;

(2)东阿阿胶2018年以前的状态;

(3)东阿阿胶2018年上半年状态;

(4)成本冲击不能传递到下游;

(5)护城河全面恶化;

(6)已丧失竞争力。

当然,收入增长不是建立在应收账款增长的基础上。东阿阿胶应收账款比例少于7%,因此可忽略应收账款的影响。

(1)年周期视角

我们依然假设所有的销售都是阿胶块,由于提价时间不定,所以用的是月份数加权,比如2007年11月1日提价到320元/公斤,2007年加权出厂价=(255元/公斤*10月+320元*2月)/12月=266元/公斤。

根据东阿阿胶主营构成的“阿胶及系列”收入,与加权出厂价,可以倒算出东阿阿胶的销量。从数据可以看,东阿阿胶2017年的销量不及2006年的一半,销量下滑的年份占了大半。

这意味着,东阿阿胶的收入增长主要靠产品提价。

从这张表可以看出,越是销量增长下滑严重的年份,提价幅度就越高,原材料驴皮的供给受限导致产能和销量受限,这也说明东阿阿胶的提价是原材料驴皮供给萎缩不得已的手段。

同时,我们也可以看到2018年上半年东阿阿胶业务收入下滑5%,这说明东阿阿胶如今的提价已经开始从影响销量到影响收入的阶段。

(2)半年周期视角

由于主营构成中“阿胶及系列”收入只有半年,没有季度的数据,风云君只能展示半年范围内提价对收入和毛利率的冲击。

黄色标注为提价后收入增长幅度大于提价幅度,红色标注为提价后收入增长幅度小于提价幅度。

从颜色面积可以看出:

2010年前东阿阿胶产品提价时,半年后收入增长幅度还能大于提价幅度;

2011年之后东阿阿胶产品提价后,靠提价增长收入效果原来越弱,甚至2018年上半年出现收入下滑;

东阿阿胶的收入在2009年上半年、2014年下半年、2018年上半年出现同比下滑的情况,这也是东阿阿胶股价低迷的时间窗口;

2017年底东阿阿胶提价10%后,2018年上半年阿胶业务毛利率从72.41%上升到77.28%。

为什么收入下滑反而毛利率急剧提高?

风云君认为这是东阿阿胶2015年-2016年大量囤积低价存货的结果,这一举措巩固了东阿阿胶的护城河,我们接下来要做包括存货的财务分析。

三、财务分析

1、存货

存货是东阿阿胶最重要和占比最大的资产科目。东阿阿胶的存货账面价值从2013年才开始迅速提高的,风云君按生产流程来排列存货明细。

东阿阿胶存货的增加主要是原材料和在产品,这说明东阿阿胶在不断克服上游原材料的掣肘,大量囤积原材料驴皮。

由于驴皮保质期不如阿胶,东阿阿胶又将部分驴皮转化成在产品状态。

这说明从2015年开始东阿阿胶就开始慢慢摆脱了原材料的限制,那东阿阿胶则有可能存在提价也是为了避免收入下滑的因素。

东阿阿胶持续的提价,毛利率从2014年71.06%到2018年上半年的77.28%,但提价过多如果终端需求无法消化,容易造成销量停滞和存货的堆积,从而导致现金流变差。

从财务数据也可以看出,2014年阿胶产品大幅提价82%后,毛利率虽然从66.20%上升到71.06%,但是财务报表上的存货、营业收入、净利润、现金流都出现恶化的局面。

2、固定资产和在建工程

东阿阿胶最近几年固定资产也增加了不少,2013年-2017年包含固定资产投资的资本支出合计17.06亿:

风云君结合产业链梳理了下2013年至今的主要固定资产投资:

(1)生产环节:

最主要的是生产线改造,东阿阿胶2012年之前大部分的车间厂房还是在上世纪七八十年代建设的。

2013年东阿阿胶提出投资建设阿胶科技产业园,集生产、科研、参观为一体的全国最大的现代化高端阿胶系列产品生产基地。

投资目的是满足市场需求和新版GMP要求,进一步提高产能,这项计划总投资将近16亿。

(2)下游客户销售环节:

产业园第二期目的则是打造体验营销平台,带动滋补养生体验旅游业务发展,这项投资将近6亿。

(3)上游原材料环节:

东阿阿胶上游投资了养驴(包括驴皮)养殖、收购、交易和处理的整个产业链,使得东阿阿胶提升了上游驴皮供给的自主掌控力。

同时,在山东、新疆、内蒙古、辽宁、甘肃等省建立原料基地,在国外多个国家建立采购网络,提高原材料的储备量。

3、应收账款和预收账款

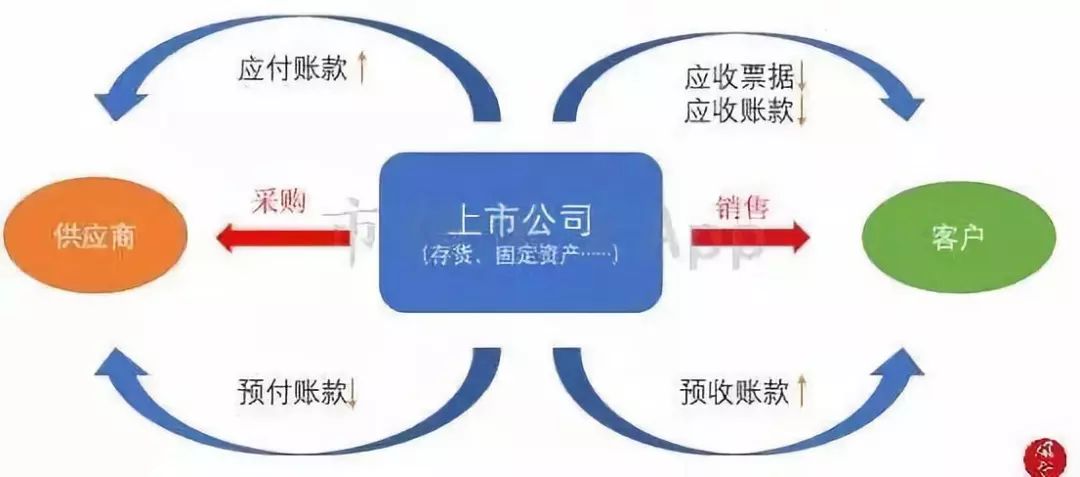

风云君在上篇文章《贵州茅台:夜空中最亮的星 | 风云独立研报》中提了一个制造业产供销的模型。

公司对下游客户的竞争力主要看应收款和预收款,东阿阿胶应收票据和茅台一样,都是银行承兑汇票,风险性较低。

东阿阿胶相对茅台而言,应收账款比例高,预收账款比例低,说明品牌影响力不如茅台。

四、边际成本有没有变少?

边际成本的意思是新增一个客户带来的成本及费用,最典型的行业为互联网行业,随着收入增长边际成本为零。

茅台营销费用和管理费用占比减少,特别是销售费用率下降十分明显:

东阿阿胶呢?营销费用和管理费用一直占营业收入的固定比例,并没有随营业收入上升而明显下降。

五、结束语

东阿阿胶是一家具有护城河的公司,产品提价可以转嫁上游原材料成本到下游客户。

东阿阿胶通过加强品牌营销提高产品毛利率,往上游驴皮甚至养驴产业链延伸,用创新的产业服务模式克服原材料的供给问题。

但是与茅台相比,东阿阿胶护城河相对较小:东阿阿胶既受困于上游驴皮的缩减,下游品牌影响力也不如茅台:客户购买阿胶产品主要是消费,并没有投资属性。

东阿阿胶三项费用率保持稳定,净利润基本靠毛利率提高驱动。因此,东阿阿胶最重要的问题是产品是否还有提价空间?

风云君从“护城河”提价不降低其销量的概念出发,详细分析了东阿阿胶提价后一年以及半年的收入、毛利率、销量等数据的变化,发现2018年东阿阿胶面临的问题和2009年、2014年一样:单靠提价不足以覆盖销量下滑的局面,需求不能消化提价带来的副作用,阿胶业务板块收入下滑。

从存货的数据分析,2015年后东阿阿胶已经打通上游驴皮供给加固了其护城河,毛利率也不断得到提高。

因此,2015年后不必要担心供给的问题,反而更应该关注销售的问题。

2018年的数据显示,东阿阿胶历经多年的持续提价,已经从降低销量到降低收入的程度,这意味东阿阿胶的护城河变窄。

最近的三季报财务数据仍没有好转的迹象:应收票据和存货继续增多、营收和利润同比减少、经营现金流变差……

长期是居民收入和消费能力的问题,现在摆在东阿阿胶管理层面前的决策问题是:保价格,还是降价保收入? 品牌,还是业绩?

这个问题也交给读者思考~

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。