来源:靳论固收

投资要点

概况

在华东上篇中,我们主要从人口、信贷、房地产投资、土地成交、房地产销售和库存角度分析了华东地区房地产的整体情况,在本篇中,我们主要着眼于微观层面,分析华东地区重要房企的情况,以寻找具有投资价值的债券。

收益风险比模型

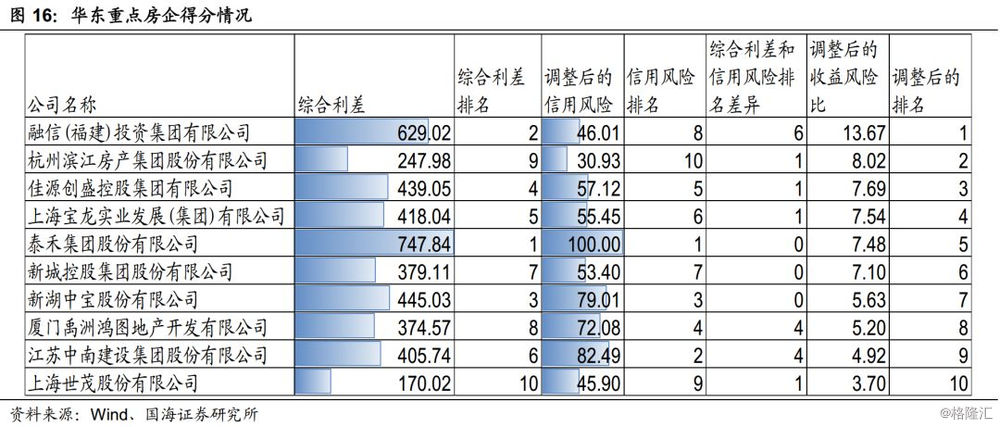

根据我们的收益风险模型,得出性价比前五的企业为:融信投资、滨江房产、佳源创盛、宝龙实业和泰禾集团。

由于信用风险的得分区间为[0,100],且评判后的区间较小,而综合利差的分数为[0,+∞]。在这样的情况下,如果某一企业的综合利差远高于其他企业,那么尽管我们的信用风险也做出该企业的风险揭示,但其风险收益比仍存在高于其他企业的可能,这当然符合性价比的要求,但有博弈的成分存在,因此该模型仅作参考,仍需结合定性情况分析。

房企评价

通过定量和定性分析,我们对华东重点房企作出以下评价:

(1)性价比较高且资质相对安全的企业:滨江房产、融信投资。

(2)性价比较高但风险稍高的企业:泰禾集团、佳源创盛。

(3)性价比较低但资质相对安全的企业:新城控股、世茂股份。

风险提示

宏观经济风险、政策风险、经营风险

一、华东地区房地产债概览

在上篇《怎么看华东房地产市场的表现》中,我们主要从人口、信贷、房地产投资、土地成交、房地产销售和库存角度分析了华东地区房地产的整体情况:(1)上海:在较严格的房地产调控政策之下,上海房地产市场较为冷静,支撑其继续上涨的动力不足,但出现房价大幅波动的可能性不高;(2)江苏、浙江、福建、山东:四地调控力度较强,强大中城市与弱大中城市之间有一定分化,重点关注杭州房地产市场的火爆的持续性和厦门房产市场何时企稳;(3)安徽、江西:两地一般城市房地产市场受制于人口减少、吸引力不足等问题房地产市场发展潜力较小,而省会城市依托人才政策、城市吸引力和大城市人员的回流仍有不俗的潜力。根据上篇的分析,对于重仓在厦门的房企需要谨慎看待。

在本篇中,我们主要着眼于微观层面,分析华东地区重要房企的情况,以寻找具有投资价值的债券。

1.1、发行与存续情况

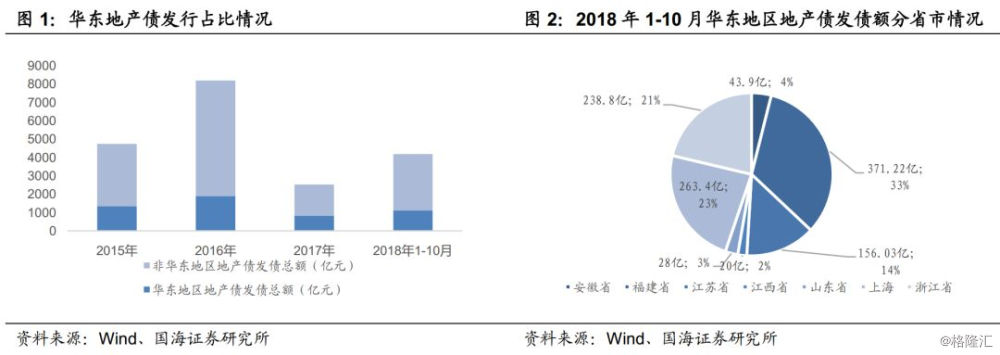

在发行方面,2015年-2018年10月,华东地区的发行量和发债主体均占到全国的20%-35%之间,同比增速也基本与全国情况类似。

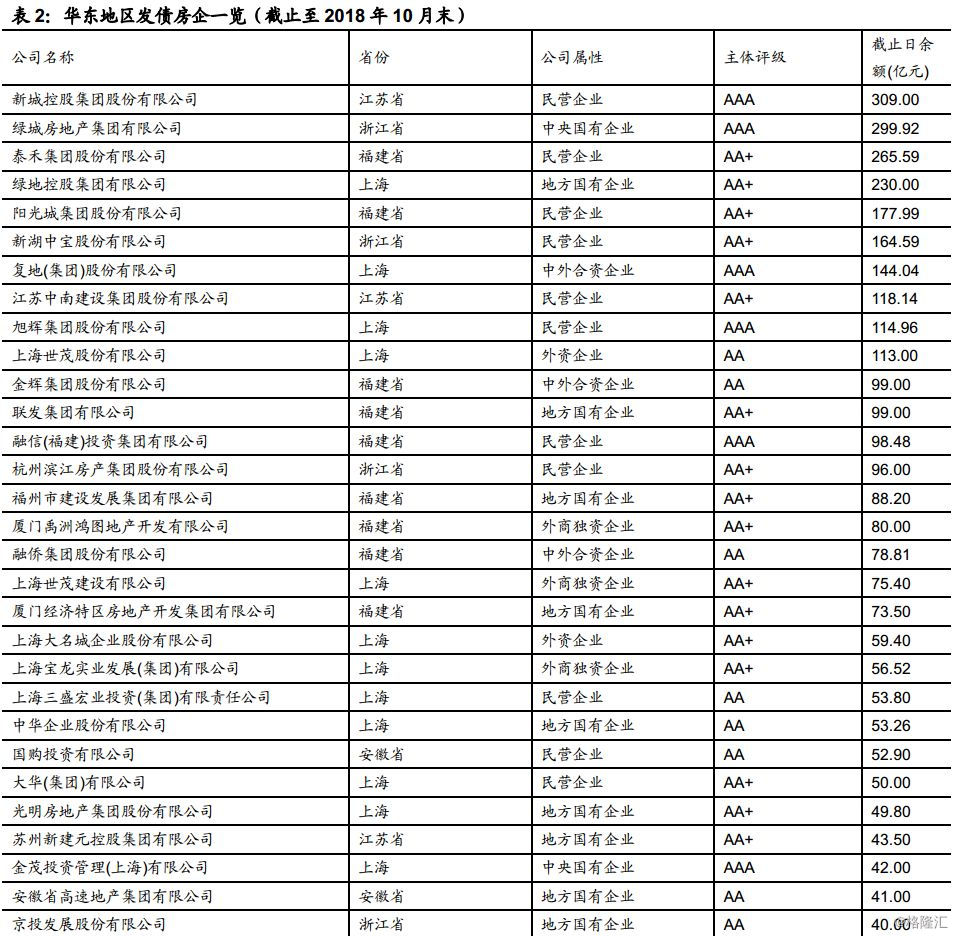

分地区来看,各省市之间存在差异。江西、山东、安徽的发债总额占华东地区的比例较小,目前占比最多的是福建,其次是上海,上海近两年其发债量被福建超过。在发债主体方面,福建和上海主体数量最多,远超其他省份。

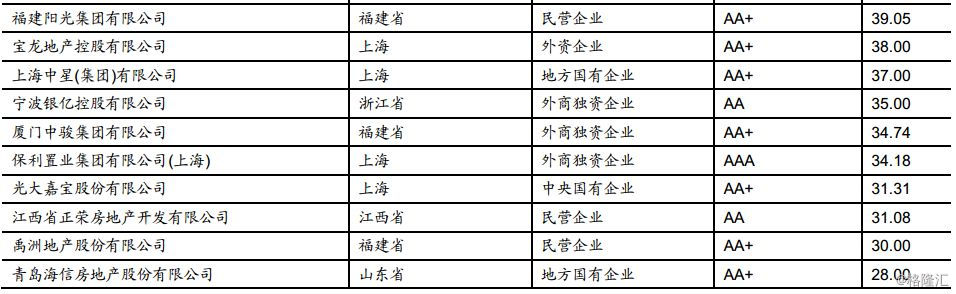

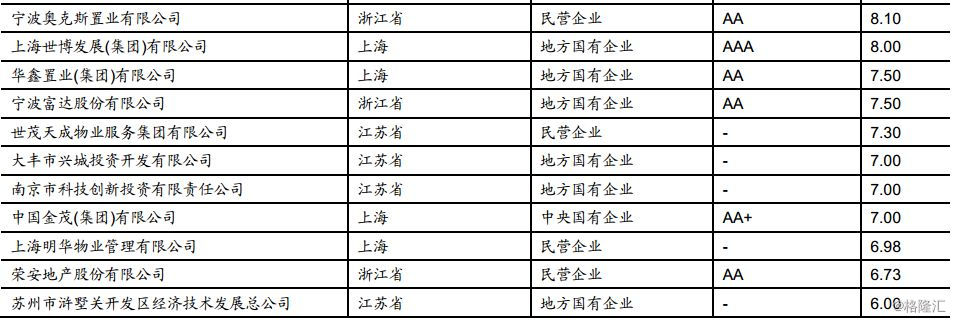

债项评级方面,目前存续债的总余额为4290亿元,AA及以上的债券占比83.84%。同全国的评级占比相比,华东地区AAA占比小于全国地产债AAA的占比,但AA及以上的占比大于全国地产债相应评级,整体看来,评级方面好于全国。

在企业性质方面,发债的民营企业占比最多,为40%,其次是地方国企,占到28%,其余类型企业占比较小。

二、重点区域型房企

在针对地产债的研究中,我们多关注于全国性的房企,尽管布局全国性的房企也不乏优秀的标的,但由于其本身规模较大,也更受关注,溢价较小。区域型房企相对受关注的程度小但对于所处区域前景较好的区域型房企来说,可能存在被忽视的投资价值。因此,我们另辟蹊径,选择一些布局于某一区域的房企。

针对区域型房企这一概念,我们筛选房企的标准如下:(a)债券规模较大:我们选择债券余额在50亿以上的房企,在此规模下,成交债券对债券价格的波动性较小;(b)非城投:城投债的择券标准往往与一般的信用债不同;(c)区域型企业:注册地在华东,在华东地区土储超过50%,如果公司土地储备数据有所缺失,则通过营业收入结构、公司战略布局等方式综合考虑进行选择,以此为区域型的标准。在此标准下我们最终选取了12家房企。

2.1、重点房企信用风险分析

在我们之前的地产相关报告里,曾详细地阐述了房地产信用风险的分析框架。在本篇报告里,我们也将采取这样的框架对华东重点房企进行分析。分析主要分为业务层面和经营层面,前者更多侧重公司本身的属性、地位、战略布局等,后者则更关注企业的财务报表所体现出来的经营情况。

2.2、业务分析

2.2.1、公司属性

公司属性主要关系到公司从外部获取到支持的能力,一般国企能获得股东支持的力度更大,且更容易获得银行的支持;上市公司较之于非上市公司多一条股权融资的途径。

12家华东房企中,仅中华企业为地方国有企业,其实际控制人为上海市国有资产监督管理委员会,厦门禹洲鸿图地产和宝龙实业由境外公司控股,实际控制人均为自然人,在股东背景上,中华企业相对占优。

12家房企中9家为上市房企或上市公司的子(孙)公司,其中7家是上市公司,5家非上市公司中,上海宝龙实业为香港上市公司宝龙地产(香港)控股有限公司的子公司,融信(福建)投资集团为香港上市融信中国控股有限公司的孙公司。

2.2.2、公司规模

公司规模是公司实力的直接体现,在经营上,规模越大的公司相对能调动更多的资源。总资产是公司规模的直接体现,营业收入反映了公司的销售规模。但由于房企的营业收入存在时间滞后性和可调节性,相比之下销售金额这一指标能规避这些问题。

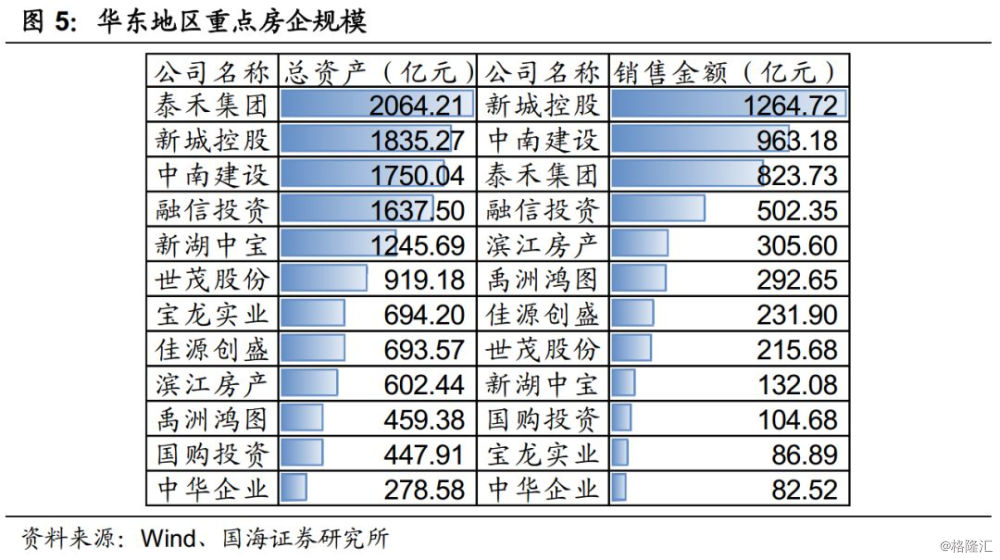

12家华东房企的资产规模都在200亿以上,有5家房企站上千亿规模,规模最大的为泰禾集团,达2064亿,小于500亿的有3家房企,其中中华的规模最小且远小于其他各家,为279亿。

在销售金额方面,中华企业的销售金额仍然最小,仅82.52亿元,宝龙实业为87亿元,新湖中宝虽然总资产规模较大,但销售金额仅为132亿元。有四家房企的销售规模在500亿以上,新城控股的销售规模最高,为1265亿元。

综合两个指标来看,新城控股、泰禾集团、中南建设、融信投资的规模较大,中华企业、国购投资、宝龙实业三家的规模较小。

2.2.3、发展能力

在衡量发展能力上,我们选取土地储备量倍数和销售增长率这两个指标。销售增长率为当年销售金额较上年的增长率,是销售的增速的体现,而土地储备量倍数为期末土地储备建筑面积与当年签约销售面积的比例,指以目前的土地储备所能支撑销售的时间,土地储备量并非越高越好,整体来看,土地储备量倍数如果过高,则土地面临大量闲置的问题。

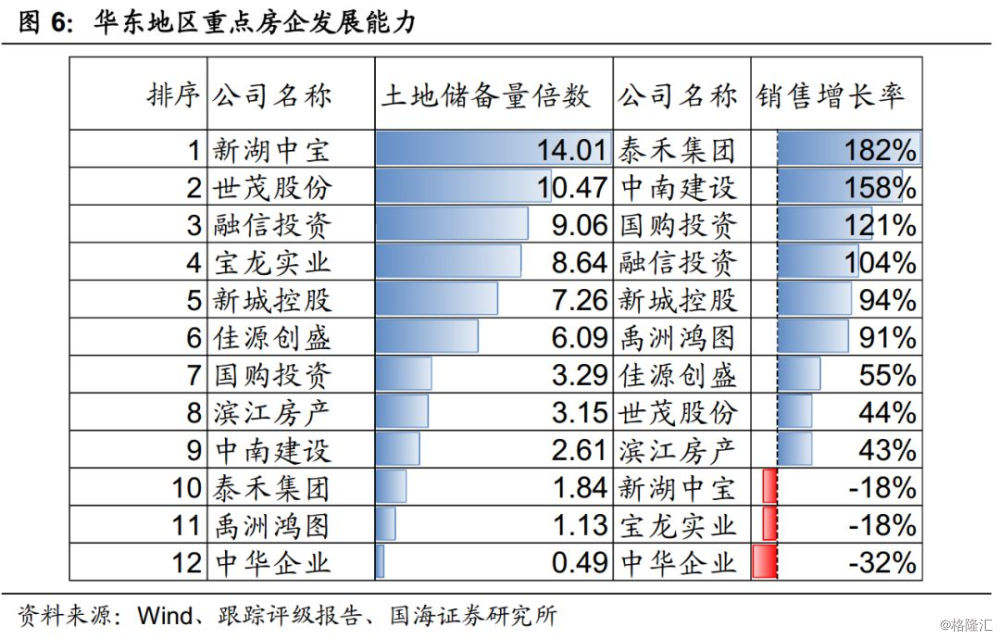

2017年有3家企业的销售增长率为负数,中华企业为增长率降幅最大的企业,而泰禾、中南建设和国购增长率较高。

在土地储备量倍数这一指标下,中华企业的倍数过低,仅为0.49,另外禹洲鸿图和泰禾的土地储备量也小于2;新湖中宝和世茂股份的土地储备量倍数高于10倍,可能存在土地闲置的问题。

2.2.4、战略布局

战略布局既关系到公司业务的增长,也关系到公司在房地产行业下行时应对风险的能力。一般而言,项目分布城市数量越多,房企分散风险的能力更强,如果仅集中在几个城市上,当该城市遇到房地产政策限制的时候,其面临的风险更大;一般而言,一二线城市由于其教育、医疗、文化等资源的优势,对人口的吸引性更大,有更大的需求基础,因此抗跌能力更强,因此,一二线城市占比越高的城市往往风险越小。当然,一二线城市面临的政策压力一般高于三四线城市,但基于目前多数城市已经采取了相应的限制条件,因此边际风险不高。

项目分布城市数量和一二线城市占比除了衡量公司的风险外,还侧面反映了公司的战略,是深耕某些城市还是广撒网,是集中于一二线城市还是下沉至三四线城市。

在这两个指标的统计口径上,我们以土地储备为计算口径,因为土地储备更反映公司未来的经营重点。

12家房企的项目分布城市数量较为分化,有四家房企项目分布数量在40家以上,其中融信投资分布95家,是第二位佳源创盛的1.8倍。有四家公司分布城市小于10家,国购投资仅分布于两家城市,中华企业分布于四家城市。

在一二线城市占比上,项目分布数最低的国购投资和中华企业的一二线城市占比数较高,我们认为在项目分布城市较低的情况下,虽然一二线城市占比高,但其风险分散度过小。相较之下,世贸股份、融信和佳源在项目分布城市较广的基础上,在一二线城市占比超过50%,抗风险的能力更强。

2.3、经营能力

2.3.1、盈利能力

在盈利能力上,我们主要选取期间费用率、毛利率、资产净利率、总资产报酬率和非经常性损益/利润总额这五个指标。前四个指标主要看房企的经营效率,而非经常性损益/利润总额则聚焦于公司盈利能力的可持续性。

期间费用率与盈利能力呈反比,费用率越高,控费能力越弱。在这一指标下,禹洲鸿图、滨江房产和融信的控费能力较强,为4%,而有7家房企期间费用率在10%以上,控费能力较为不佳,这其中,国购投资的期间费用率为15%。

在毛利率方面,世茂股份的毛利率最高,为45%,有5家公司的毛利率在30%以上,而中南建设的毛利率最低,为16%。

资产净利率上,有5家房企的资产净利率高于3%,其中禹洲鸿图最高,为5.07%。中南建设的资产净利率过低,仅为0.37%。

总资产报酬率上,有4家房企的总资产报酬率高于6%,其中宝龙实业最高,中南建设的总资产报酬率为最低,仅0.77%。

盈利能力的可持续性方面,中南建设的非经常性损益占到利润总额的53%。融信的非经常性损益占比也较高,为45%。禹州鸿图、国购投资和宝龙实业的非经常性损益相对较低,其中宝龙实业的非经常性损益为负数。

综合盈利能力的各项指标来看,中南建设的盈利能力非常弱,世茂股份、禹州鸿图和宝龙实业盈利能力较好。

2.3.2、营运能力

预收账款周转率用以衡量预收账款结转收入的效率,世茂股份和宝龙实业周转率居前,超过300%,而中南建设、滨江房产、融信投资周转率小于100%。

存货/平均预收账款以本期的预收账款销售来预估未来存货的去化速度,该指标一般越小越好。该指标下,滨江房产、新城控股、国购投资和中华企业表现较好,而泰禾的去化速度较慢,达7.45,其次是宝龙实业和世茂股份。

以销售面积衡量的销售去化率上,泰禾、中南建设、中华企业表现较好,在2以上,而融信、宝龙去化较弱,在1以下。

销售回款率上,各房企间存在分化,新湖中宝的回款率最优,高达115.08%,融信和中华企业在90%以上,而有四家企业回款率在50%以下,其中中南建设和泰禾的回款率仅为37.42%和38%。

2.3.3、资本结构

由于预售制的存在,房企账面上往往有大量的预收款项,而预收款项不同于一般的负债,它相当于企业获得了一笔无息贷款,因此一般的资产负债率指标会高估房企的杠杆水平,故而我们采取剔除预收账款的资产负债率。负债率较低的房企有滨江、宝龙实业、世茂股份和禹洲鸿图,都在70%以下,泰禾、中南和新城的负债率在80%以上。

全部债务资本化比率可以衡量房企的有息负债水平,其中,负债率较低的为宝龙、世茂股份、滨江房产,与剔除预收账款的资产负债率的结果较为一致,同样、泰禾和中南的全部债务资本化比率远高于其他房企。

2.3.4、短期偿债能力

在短期偿债能力中,我们主要考虑现金的存量和流量对短期债务的覆盖能力。

在速动资产对剔除预收账款的流动负债的指标下,滨江的覆盖能力最强,高达2.83,另有5家房企在1以上,覆盖能力最弱的为泰禾。

在现金流对剔除预收账款的流动负债的覆盖能力下,佳源表现最优,在2以上,其次为滨江、融信和中南建设,在1以上。宝龙和泰禾较低,均为0.5。

短期债务一般用于补充流动性,兑付的刚性要求较大,以流动性最大的现金对其的覆盖来观察偿债能力。滨江的覆盖能力远超其他房企,高达6.85,中华、世茂股份、宝龙的覆盖能力在2以上。

2.3.5、长期偿债能力

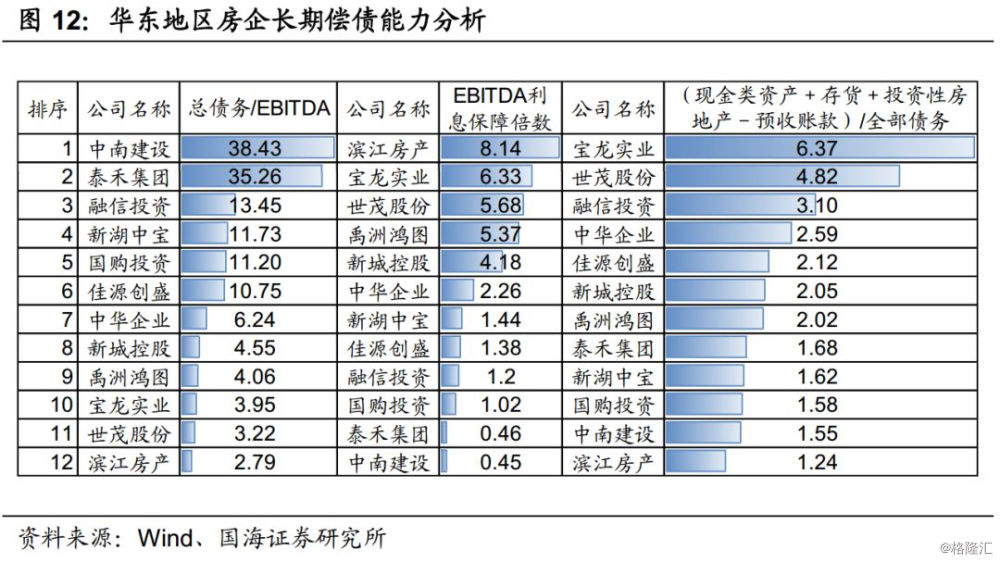

长期偿债能力主要衡量房企对全部债务的覆盖能力。在总债务/EBITDA的指标下,存在明显分化,滨江集团、世茂股份和宝龙实业的覆盖能力较好,而中南建设和泰禾集团的总债务远远高于EBITDA;类似的,在EBITDA利息保障倍数下,滨江、宝龙、世茂三家覆盖能力较强,而泰禾、中南建设的覆盖能力过弱。当然,由于房企结转收入和成本后产生的利润与销售回款时点不匹配,因此采用EBITDA为指标具有一定的局限性。

(现金流资产+存货+投资性房地产-预收账款)/全部债务这一指标则从核心资产的角度出发衡量其对债务的覆盖能力。在这一指标下,宝龙、世茂的覆盖能力仍居前列,而滨江的覆盖能力跌至末位。

2.3.6、辅助指标

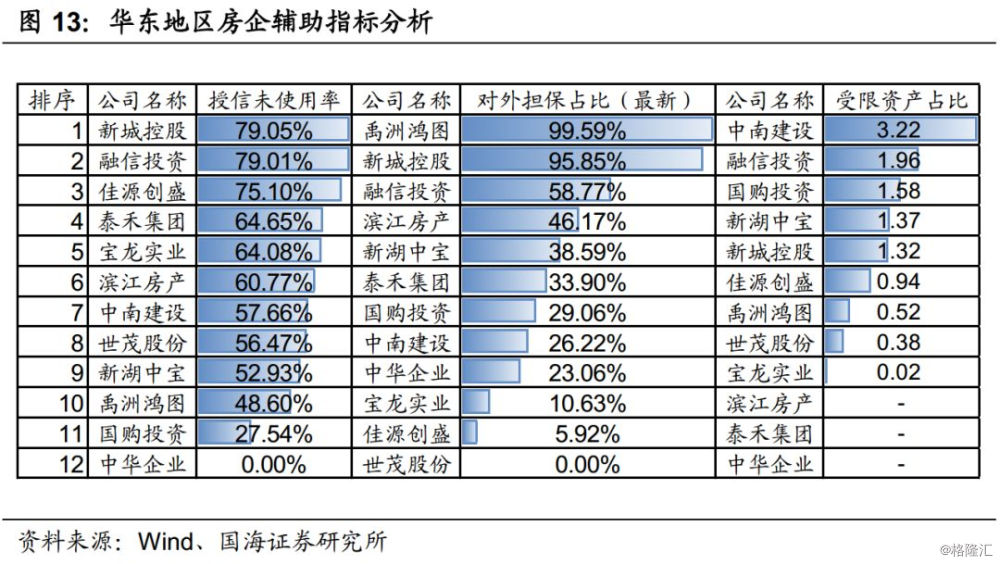

授信未使用率体现的是房企可动用的融资空间,可作为辅助指标。在此指标下,中华企业授信完全使用完毕,融资空间几近丧失,新城、融信和佳源的未使用率较高,理论上能动用的银行贷款较多。

对外担保占比越高,企业的连带风险越大,在对外担保占比的指标下,禹洲、新城的对外担保占比过高,达90%以上,而世茂股份没有对外担保,同时担保占比较小的还有佳源和宝龙。

受限资产方面,中南建设的受限资产占比极高,占到3.22,远高于其他房企,另有四家房企占比到1以上。宝龙实业的受限资产占比远低于其他房企,仅为0.02。

三、重点房企收益-风险比

在上一部分,我们对主要的区域型房企的基本情况进行了梳理,在这一部分,我们主要分析重点房企的收益风险比。

3.1、收益衡量

我们选用样本券的信用溢价作为收益的衡量。信用溢价=样本券收益率-样本券剩余期限所对应的国开收益率,非关键期限国开债利率采用线性插值法计算。

利差计算方法:

利差选择:因样本数量和数据完整性的原因,我们选择剔除有担保债的债券,计算发债企业的综合利差。

样本范围:(1)行业:申万二级行业房地产开发;(2)债券类型:中期票据、一般公司债、企业债;(3)债项评级:有且级别在AA及以上的债券;(4)剩余期限:0.5-5年;(5)剔除有担保的债券。

根据以上的标准,国购投资和中华企业无符合标准的债券,予以剔除。

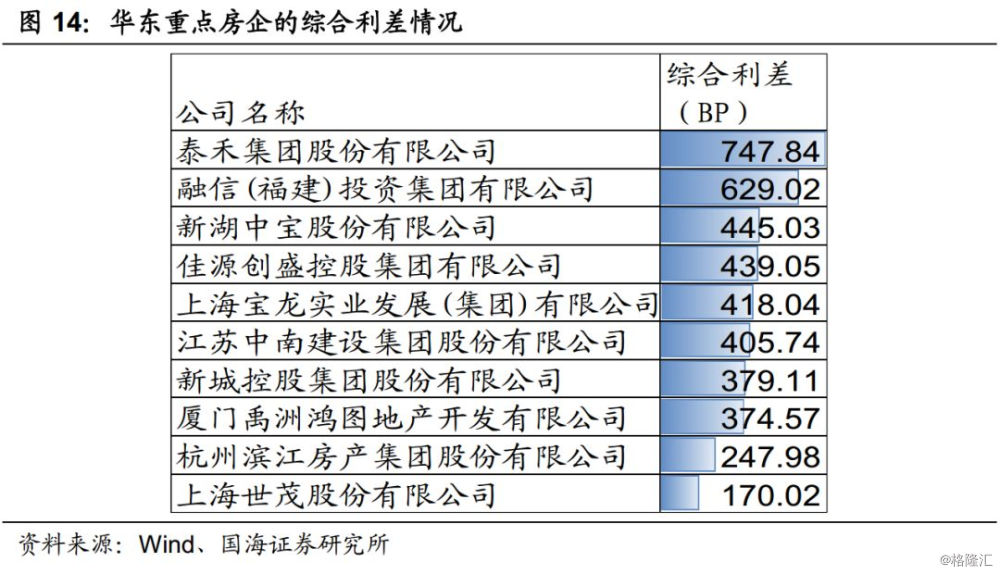

在此方法下,我们得出十家房企的收益得分为:

3.2、风险衡量

我们对信用风险分析框架中的指标赋予权重,对于重要指标赋予高权重,对于辅助指标或存在瑕疵的指标适当降低权重。最终得到的信用风险评分标准。

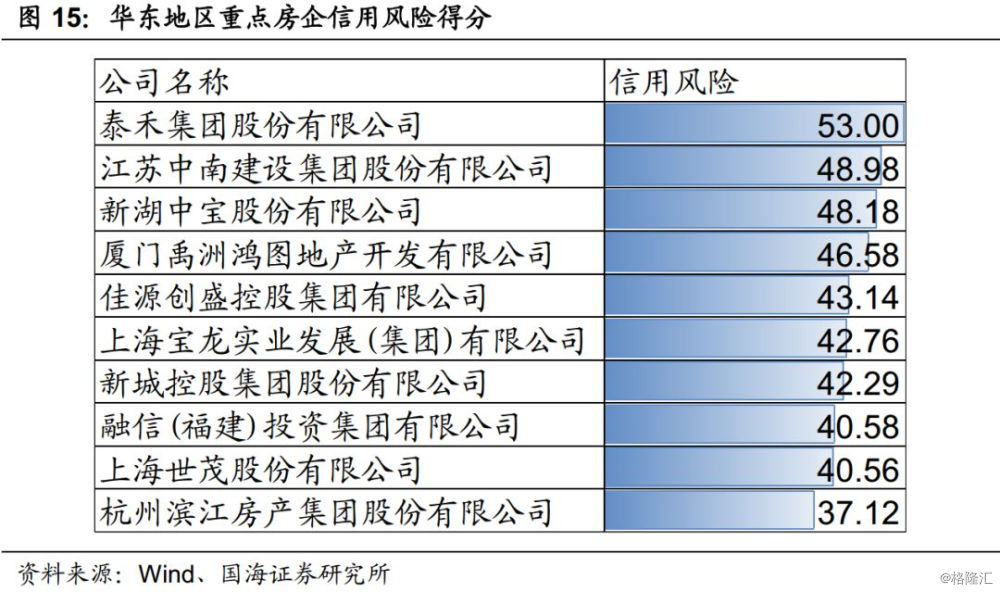

信用风险得分越大,则风险越大。根据上述的评分标准,最终得到以下结果:

3.3、得分结果

当然,该模型避不可免的问题在于,信用风险的得分区间为[0,100],且评判后的区间较小,而综合利差的分数为[0,+∞)。在这样的情况下,如果某一企业的综合利差远高于其他企业,那么尽管我们的信用风险也做出该企业的风险揭示,但其风险收益比仍存在高于其他企业的可能,这当然符合性价比的要求,但有博弈的成分存在。因此我们对数据进行了标准化处理,并计算了最终得分。

从结果中可以看出,如果以综合利差看作市场对该公司的预期的话,我们的信用风险打分模型与市场看法较为一致,其中差异相对较大的为融信、中南建设和禹洲鸿图,或存在套利机会,在这其中,融信的信用风险得分相对较低,但综合利差却排十只房企中的第二位,性价比相对较好。而滨江房产的信用风险在十家房企中最低,且性价比排第二,相对安全。

四、房企评价

结合上文的分析,我们对华东地区房企有以下评价:

4.1、主体评级为AAA的房企

融信投资:(1)融信为福建民营企业,为香港上市融信中国控股有限公司的孙公司,其总资产为1637亿元,其为2018年百强房企第25位;(2)融信土地储备充足,且分布城市较广,达95座,且一二线占比59%,土地布局抗风险能力较强;融信盈利能力较好,营运能力方面,回款能力优秀;(3)融信的问题在于其受限资产占比高达1.95,过高的受限资产意味着一旦发生风险,融信无法通过变卖资产来还债;(4)融信的综合利差高达629BP,仅次于泰禾,但其信用风险得分在十家房企中排第8位,单从融信投资本身来看,其收益风险比较高,有一定的投资机会。

新城控股:(1)新城控股为江苏上市民企,其资产规模1835亿元,销售金额1264亿元,整体规模较大,其位于18年房企百强13位;(2)新城控股分布城市较多,但一二线城市占比不高;其盈利能力、营运能力尚可,偿债端各项指标亦有一定的覆盖能力;(3)新城控股负债率偏高,对外担保占比较高达95.85%,且受限资产占比达132%;(4)新城控股的综合利差和信用风险均排第七位,其风险收益比位列第6位。

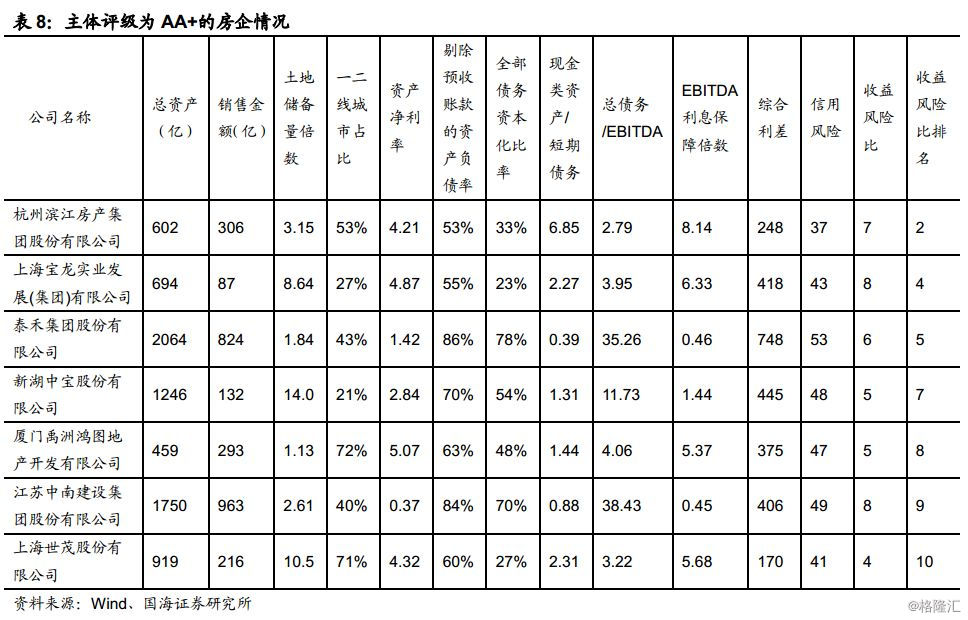

4.2、主体评级为AA+的房企

滨江房产:(1)滨江房产为浙江上市民企,其总资产602亿元,规模较小,其为2018年百强房企第25位;(2)滨江的信用风险得分为十二家房企中最低,滨江盈利能力、杠杆水平、偿债能力均较好,其剔除预收账款后的资产负债率位53%,短期和长期下都有一定的偿债能力(3)市场对于滨江房产的信用资质也有反馈,其综合利差仅高于上海世茂,但整体看滨江房产的收益风险比较高,投资价值大。

宝龙实业:(1)宝龙实业为上海非上市外商独资企业,由宝龙地产(香港)控股有限公司100%控股,其资产规模为694亿元,规模较小,其母公司宝龙地产控股为2018年房企百强第45位;(2)营运能力较好,杠杆水平合理;(3)公司2017年销售增长率为负,且土地储备一二线城市占比仅为27%,发展能力和抗风险能力欠佳;(4)整体来看,宝龙的信用风险和综合利差都位于十家房企的中游,其收益风险比位于第四位。

泰禾集团:(1)福建省上市民企,其资产规模为2064亿元,相对较大;(2)泰禾的发展能力较好,其2017年的销售增长率高达182%;(3)泰禾的营运能力较弱,债务负担较重,在存货/平均预收账款的指标下,泰禾的去化能力是12家房企中最弱的,且其销售回款率仅为38%,同时负债率为12家房企中最高,其偿债能力的羸弱则体现在短期偿债能力不佳,偿债压力较大;(4)泰禾整体信用风险较大,投资者需谨慎看待;11月23日泰禾与光大信托、招商银行福州分行签署三方战略合作协议。其中,光大信托为泰禾集团提供200亿元的综合授信额度,对其信用风险有一定缓释作用。

新湖中宝:(1)新湖中宝为浙江上市民企,其资产规模为1246亿元,规模较大,但其2017年销售金额较小,且销售增长率为负;(2)营运能力表现较好,其销售回款率达115%;(3)公司债务负担较重,总债务/EBITDA达11.73,同时其受限资产占比为136%,实际变现能力较弱;(4)新湖中宝的综合利差和信用风险均排第三位,其风险收益比位列第7位。

禹洲鸿图:(1)禹洲鸿图为福建外商独资企业,并未上市,其资产规模459亿元,规模较小,且在房地产百强以外;(2)禹洲鸿图盈利能力较佳,控费能力较好,毛利率较高,盈利具有稳定性,资本结构较合理;(3)尽管禹洲鸿图的一二线城市占比较高,为72%,但分布城市相对较少,仅8座;同时销售回款数据偏低,仅为43.08%;偿债能力方面,禹洲鸿图的长期偿债能力较好,但短期偿债承压;禹洲鸿图的对外担保占比高达99.59%,远远高于除新城控股外的其他房企;(4)禹洲鸿图整体经营较好,资本结构较好,但其短期偿债承压,担保占比过大,且其公司属性和公司性质以及规模决定了其能获得外部支持的可能相对不大,因此在我们的信用评分体系中,禹洲鸿图的风险得分相对偏大,基于此算下来的收益风险比较低,相对投资价值不大。

中南建设:(1)中南建设为江苏上市民企,其资产规模1750亿元,销售金额963亿元,规模较大,其房地产业务主体中南置地为2018年房企百强第18位;(2)整体看来,中南建设在经营方面的风险较大。在盈利方面,公司的毛利率和总资产净利率远小于其他房企,且非经常性损益占比在50%以上,盈利能力不佳;在营运能力方面,公司的回款率仅为37.42%;杠杆水平方面,公司的负债率仅低于泰禾集团,杠杆水平较高;公司的偿债能力羸弱,特别在长期偿债方面,总债务/EBITDA的比重高达38.43;同时,公司受限资产占比高达322%;(3)中南建设的信用风险较大,但在综合利差上并没有过多的体现,因为其收益风险比较低,投资价值亦较低。

世茂股份:(1)世茂股份为上海上市外资企业,其总资产为919亿元,2018年百强房企第14位的世茂房地产控股有限公司为世茂股份的间接控股股东;(2)世茂股份土地储备量充足,且多分布在一二线城市,其盈利能力、营运能力和资本结构较好,各指标下的偿债能力也相对较优;(3)同滨江房产类似,世茂股份的信用风险较低,市场也对其信用资质有所反馈,综合利差为十家房企中的最低,因此收益风险比不高,投资价值不大,但资产相对安全。

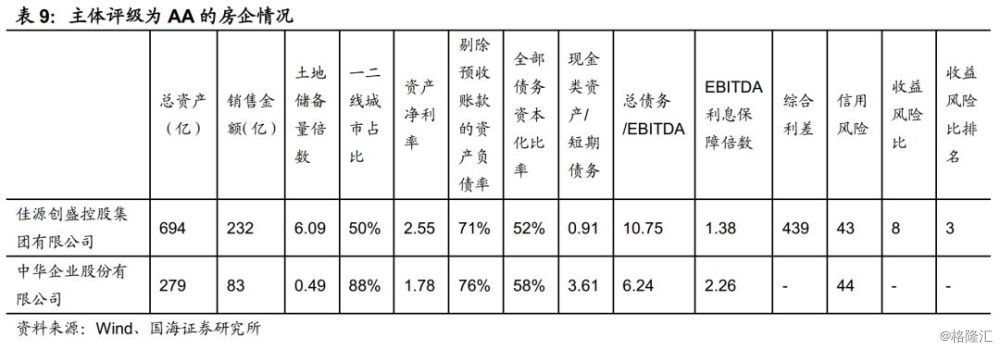

4.3、主体评级为AA的房企

佳源创盛:(1)佳源创盛为浙江非上市民营企业,其资产规模为693.57亿元,规模较小,且位于百强企业之后;(2)佳源创盛各项指标表现尚可,财务数据方面无明显风险点;(3)佳源创盛的收益风险比位列第3,有一定投资机会,规模较小且公司的属性意味着公司可获得的外部支持可能较小,一旦出现偿债压力则暴露的风险较大,但目前暂无偿债难以承压的趋势。

中华企业:(1)中华为上海上市地方国企,其规模279亿元,销售金额仅823亿元,整体规模较小,且项目分布城市也较少,且多集中在一二线城市,在业务层面上有一定的风险;(2)没有充足的土储也使得中华企业在房地产市场较为红火的2017年,销售增长率却下滑32%;另外值得注意的是,中华企业在2017年末用完了它的授信额度,融资空间狭窄;(3)目前中华企业拟向上海地产集团购入其所持有的中星集团100%的股权,若该笔交易完成,则将获取上海地产绝大多数市场化的房地产项目,总土地储备分布6个城市,这一交易将缓释公司的业务风险。

4.4、主体评级为BBB的房企

国购投资:(1)国购投资为安徽非上市民企,总资产规模228亿元,规模较小;(2)截止2017年底,国购投资的土地储备仅分布在合肥和池州两地,分布城市过少且城市竞争力较弱,相对而言在战略布局方面较大;同时,其短期偿债压力较大;(3)公司主体评级在2018年11月遭遇两次下调,至BBB级。

五、总结

在华东上篇中,我们主要从人口、信贷、房地产投资、土地成交、房地产销售和库存角度分析了华东地区房地产的整体情况,在本篇中,我们主要着眼于微观层面,分析华东地区重要房企的情况,以寻找具有投资价值的债券。

根据我们的收益风险模型,得出性价比前五的企业为:融信投资、滨江房产、佳源创盛、宝龙实业和泰禾集团。

通过定量和定性分析,我们对华东重点房企作出以下评价:

(1)性价比较高且资质相对安全的企业:滨江房产、融信投资。

(2)性价比较高但风险稍高的企业:泰禾集团、佳源创盛。

(3)性价比较低但资质相对安全的企业:新城控股、世茂股份。

六、风险提示

(1)宏观经济风险;(2)政策风险;(3)企业经营风险。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。